仮想通貨の利益が増えてくると、必ず目にする情報があります。「法人化すれば税率が下がる」「800万円を超えたら法人化を検討すべき」。

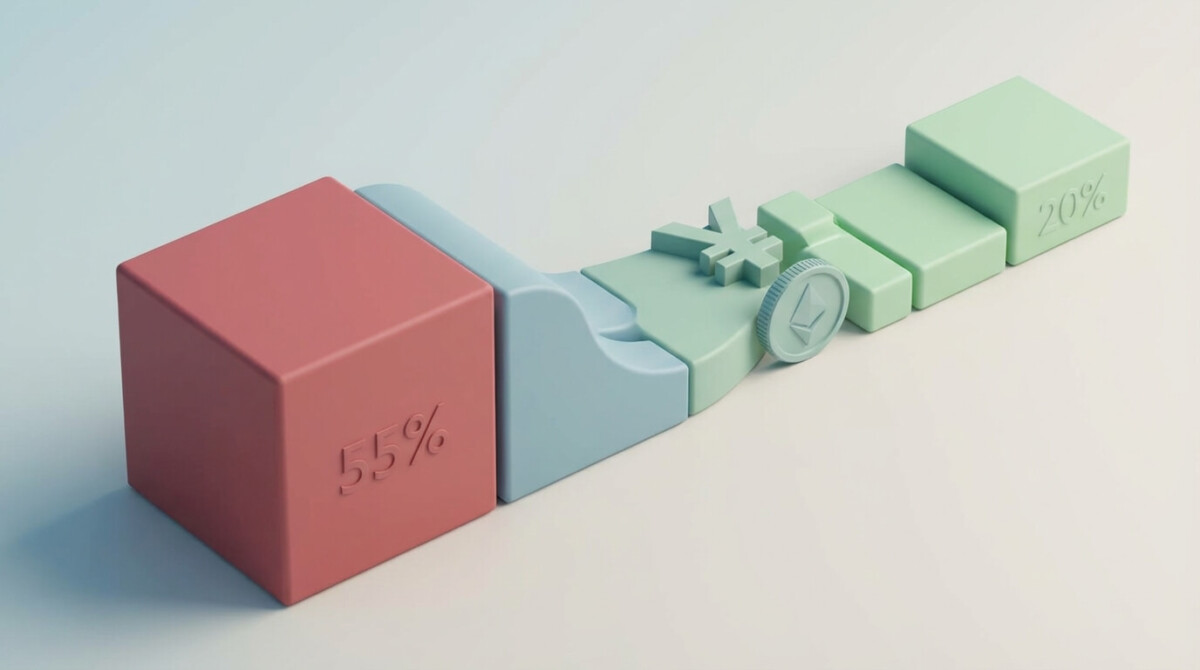

確かに、個人の最大税率55%に対して、法人の実効税率は25〜35%。数字だけ見れば法人化は圧倒的に有利に見えます。

しかし、多くの記事が触れていない「落とし穴」があります。それが期末時価評価課税。まだ売ってもいない含み益に対して法人税が課税される仕組みです。

この記事では、法人化のメリットだけでなく「税理士がわざわざ教えてくれないリスク」まで含めて、あなたが本当に法人化すべきかどうかの判断材料を提供します。

仮想通貨の法人税はいくら?個人との税率差を整理する

まずは「法人化すると税金が安くなる」と言われる根拠を、正確に整理しておきましょう。

個人は最大55%、法人は実効25〜35%

個人が仮想通貨で得た利益は「雑所得」として総合課税の対象になります。給与所得などと合算され、累進課税が適用されるため、所得が増えるほど税率が上がります。所得税の最高税率45%に住民税10%を加えると、最大55%です。

一方、法人の場合は法人税が適用されます。中小企業(資本金1億円以下)の場合、年800万円以下の所得には15%、超える部分には23.2%の法人税率が適用されます。これに地方税などを加えた実効税率は、おおよそ25〜35%です。

この「最大55% vs 実効35%」の差が、法人化を検討する最大の動機になっています。

法人税率の内訳(法人税・法人住民税・事業税)

「法人税」とひとくちに言っても、実際には複数の税金が組み合わさっています。

| 税目 | 概要 |

|---|---|

| 法人税 | 国税。年800万円以下は15%、超える部分は23.2% |

| 法人住民税 | 地方税。法人税額の一定割合+均等割(赤字でも年約7万円) |

| 法人事業税 | 地方税。所得に応じて課税。損金算入可能 |

| 地方法人税 | 国税。法人税額の10.3% |

これらを合算した「実効税率」が25〜35%になるわけです。所得の金額や自治体によって変動するため、「法人は一律○%」とは言い切れません。

税率だけで判断してはいけない理由

「55% vs 35%なら法人化一択でしょ」と思いたくなる気持ちは分かります。しかし、法人化には税率以外のコストとリスクがあります。

法人化の判断は「税率の差」だけでなく、設立・維持コスト、期末時価評価課税のリスク、会計の複雑さまで含めたトータルで行う必要があります。

なふと

なふとネット上の「800万超えたら法人化すべき」っていう情報、間違いではないんだけど、法人特有のリスクをスルーしてるケースが多い。この記事ではそこまで踏み込みます。

法人化する5つのメリット

まずはポジティブな面から整理します。仮想通貨取引を法人で行う場合、個人にはない以下のメリットがあります。

損失を最大10年間繰り越せる

法人は、仮想通貨取引で生じた損失(欠損金)を最大10年間、翌期以降の所得と相殺できます。

個人の場合、仮想通貨の損失は雑所得の中でしか相殺できず、翌年以降に繰り越すこともできません。つまり、今年1,000万円の損失が出ても、来年1,000万円の利益が出たら、来年分にまるまる課税されます。

法人であれば、この1,000万円の損失を翌年の利益と相殺し、課税所得をゼロにできます。仮想通貨のように価格変動が激しい資産を扱う場合、この繰越控除は非常に大きなメリットです。

仮想通貨以外の事業と損益通算できる

法人は事業全体で損益を通算できるため、仮想通貨取引で損失が出た場合、他の事業の利益と相殺できます。

例えば、本業のコンサルティングで500万円の利益、仮想通貨で300万円の損失が出た場合、法人全体の課税所得は200万円になります。個人の雑所得ではこの相殺は不可能です。

経費にできる範囲が大幅に広がる

法人であれば、事業活動に必要な支出の多くを経費として計上できます。

- 事務所の家賃(自宅の一部でも按分で計上可)

- パソコン・スマートフォンなどの設備費

- 情報収集のための書籍・セミナー・サブスクリプション費用

- 税理士への報酬

- 通信費・交通費

個人でも経費計上は可能ですが、認められる範囲は限定的です。法人化することで、仮想通貨関連の支出をより広く経費として処理し、課税所得を減らせます。

役員報酬で給与所得控除を使える

法人を設立して自分を役員にし、役員報酬を受け取ることで、個人側で「給与所得控除」が適用されます。法人の利益を役員報酬として個人に移す際に、この控除分だけ実質的な税負担が下がります。

ただし、役員報酬は事前に金額を届け出る必要があり、期中に自由に変更できない点には注意が必要です。

決算期を自由に設定できる

個人は暦年(1月〜12月)で強制的に区切られますが、法人は決算期を自由に設定できます。

仮想通貨市場の動向を見て、含み益が少ないタイミングに決算期を合わせるといった戦略的な調整も可能です。

なふと

なふとメリットだけ見ると法人化が圧倒的に有利に見えるけど、ここからが本番。法人特有の「罠」を知らないと痛い目を見ます。

個人のまま使える節税方法については、こちらの記事も参考にしてください。

法人化の最大リスク「期末時価評価課税」とは

ここからがこの記事の最も重要なパートです。法人化のメリットを語る記事は多いですが、このリスクを正面から解説している記事は多くありません。

含み益=まだ売っていない利益にも税金がかかる

個人の場合、仮想通貨は「売った時」に初めて課税されます。保有しているだけなら、どれだけ含み益があっても税金はゼロです。

ところが法人の場合、期末(決算日)に保有している仮想通貨を時価で評価し、含み益があれば未実現の利益であっても課税対象になります。これが「期末時価評価課税」です。

年末に含み益1,000万円→翌年暴落→現金なしで法人税請求のシナリオ

具体的なシナリオで考えてみましょう。

- 3月決算の法人が、ビットコインを500万円で購入

- 3月末(決算日)の時価は1,500万円。含み益は1,000万円

- この1,000万円に対して法人税(約300万円)が課税される

- 翌月、ビットコインが暴落して時価が400万円に

- 手元に現金はないのに、300万円の法人税の納付義務が残る

売っていないのに税金がかかり、しかも翌月に暴落して含み益が消えても、税金は取り消されない。これが期末時価評価課税の恐ろしさです。

なふと

なふと「法人化すれば税率が下がる」しか見ていない人がこの罠にハマるケースは、実際に起きています。仮想通貨の値動きが激しいからこそ、この制度は本当に危ない。

2023年・2024年の改正で何が変わったか

この期末時価評価課税があまりにも厳しいとして、段階的に改正が進んでいます。

| 改正年 | 内容 |

|---|---|

| 2023年度 | 自社発行の暗号資産で、継続保有+譲渡制限付きのものは期末時価評価の対象外に |

| 2024年度 | 第三者発行でも「特定譲渡制限付暗号資産」に該当すれば対象外に(2024年4月以後終了事業年度から適用) |

つまり、ブロックチェーンプロジェクトを運営する法人が自社トークンを保有している場合や、長期保有を前提に譲渡制限を付けた暗号資産については、含み益への課税が回避できるようになりました。

ただし、一般的な個人投資家が法人を設立してビットコインやイーサリアムを保有するケースでは、期末時価評価課税は依然として適用されます。この改正は主にWeb3企業向けの措置であり、個人投資家の法人化には恩恵が限定的です。

税制改正の全体的な流れについては、こちらの記事で時系列にまとめています。

個人 vs 法人の税額シミュレーション

ここでは、仮想通貨の利益額ごとに、個人と法人でどれくらい税額に差が出るかをシミュレーションします。法人の場合は設立・維持コストも加味して、手残りベースで比較します。

利益500万円のケース

| 個人 | 法人 | |

|---|---|---|

| 税率の目安 | 所得税20%+住民税10%=約30% | 実効税率 約25% |

| 税額 | 約150万円 | 約125万円 |

| 法人の維持コスト | − | 年間約50万円(税理士+均等割等) |

| 実質の差 | 法人の方が約25万円安いが、維持コストで相殺。ほぼトントン | |

利益500万円では、法人化のメリットはほとんどありません。維持コストを考えると、個人のまま節税策を講じる方が合理的です。

利益800万円のケース

| 個人 | 法人 | |

|---|---|---|

| 税率の目安 | 所得税23%+住民税10%=約33% | 実効税率 約27% |

| 税額 | 約264万円 | 約216万円 |

| 法人の維持コスト | − | 年間約50万円 |

| 実質の差 | 法人の方が約48万円安い。維持コストを引いてもやや有利 | |

800万円あたりから法人化のメリットが見え始めますが、まだ「圧倒的に得」とは言えない水準です。

利益1,500万円のケース

| 個人 | 法人 | |

|---|---|---|

| 税率の目安 | 所得税33%+住民税10%=約43% | 実効税率 約33% |

| 税額 | 約645万円 | 約495万円 |

| 法人の維持コスト | − | 年間約50万円 |

| 実質の差 | 法人の方が約100万円有利。維持コストを差し引いても明確にメリットあり | |

利益1,500万円を超えると、法人化のメリットは年間100万円以上。この水準が「本当の損益分岐点」と言えます。

なふと

なふと「800万円で法人化」っていうのは税率だけの話。維持コストと期末時価評価課税のリスクまで入れると、実際は1,000万円〜1,500万円あたりが現実的なラインだと思います。

法人化のデメリットとコスト

法人化にはメリットだけでなく、無視できないコストとデメリットがあります。

設立費用は約30万円、維持費は赤字でも年7万円〜

法人設立には登記費用などで約30万円前後の初期費用がかかります。合同会社であれば約10万円程度に抑えられますが、株式会社の場合は定款認証費を含めて25〜30万円が目安です。

さらに、法人は赤字であっても法人住民税の均等割(年間約7万円)が必ずかかります。税理士への報酬(年間30〜50万円程度)を加えると、法人を維持するだけで年間40〜60万円のコストが発生します。

社会保険料の負担増

法人を設立すると、代表者であっても社会保険(健康保険・厚生年金)への加入が義務付けられます。国民健康保険・国民年金と比べて、保険料の負担が増えるケースが多いです。

もちろん、将来の年金受給額が増えるというメリットもありますが、「今の手取りを最大化したい」という目的であれば、社会保険料の増加はデメリットになります。

会計処理が複雑になり税理士が必須

法人の会計処理は個人とは比較にならないほど複雑です。仮想通貨の時価評価、決算書の作成、法人税の申告書作成など、専門知識なしに自力で対応するのは現実的ではありません。

実質的に税理士への依頼が必須になるため、そのコストも計算に入れておく必要があります。

なふと

なふと法人の確定申告って、個人の確定申告とはレベルが全然違います。「自分でやればタダ」とは思わない方がいい。本当に。

法人化すべき人・すべきでない人の判断基準

ここまでのメリット・デメリットを踏まえて、法人化の判断基準を整理します。

法人化が向いている人の3つの条件

- 仮想通貨の利益が安定して年間1,000万円以上ある

- 仮想通貨以外にも事業収入があり、損益通算のメリットを活かせる

- 短期売買が中心で、長期保有による含み益リスクが限定的

特に3つ目が重要です。短期売買で利益を確定させるスタイルであれば、期末時価評価課税のリスクは相対的に低くなります。逆に「ガチホ(長期保有)」がメインの場合は、含み益に毎年課税され続けることになり、法人化のメリットが帳消しになる可能性があります。

法人化を急ぐべきではない人

- 利益が800万円以下で安定しない(年によって大きくブレる)

- 仮想通貨を長期保有する戦略がメイン

- 他に事業を行っておらず、仮想通貨取引だけで法人を維持する

- 会計や税務に割くリソース(時間・お金)が限られている

「法人化=節税」ではありません。自分の投資スタイルと利益水準に合わないまま法人化すると、コストとリスクだけが増えて逆効果になります。

個人から法人へ仮想通貨を移すときの注意点

法人化を決断した場合、個人で保有している仮想通貨を法人に移す必要があります。このとき注意すべきなのが「みなし譲渡課税」です。

個人から法人に仮想通貨を現物出資や低額譲渡した場合、その時点の時価で「売った」とみなされ、個人に所得税が課税される可能性があります。含み益が大きい仮想通貨を法人に移す場合は、移転時に多額の税金が発生するリスクがあります。

また、法人名義の銀行口座や取引所口座の開設は、個人よりも審査が厳しく時間がかかる傾向があります。法人化を検討する際は、口座開設の準備を早めに進めておくことをおすすめします。

法人化と合わせて、贈与を活用した資産移転の方法も参考にしてください。

よくある質問

まとめ

仮想通貨の法人化は、正しく活用すれば大きな節税効果を生みます。しかし、期末時価評価課税という法人特有のリスクを理解しないまま飛びつくと、「節税のつもりが逆に損をする」結果になりかねません。

- 個人の最大税率55%に対し、法人の実効税率は25〜35%

- 損失繰越10年、損益通算、経費範囲の拡大が法人化の主なメリット

- 最大のリスクは期末時価評価課税。含み益に毎年課税される

- 維持コスト(年40〜60万円)を含めた「本当の損益分岐点」は利益1,000万円以上

- 長期保有がメインの人は、法人化のメリットが帳消しになる可能性がある

- 判断は必ず仮想通貨に詳しい税理士と一緒に行う

法人化は「税率の差」だけで決めるものではありません。あなたの投資スタイル、利益水準、将来の事業計画まで含めて、トータルで判断してください。迷ったら、まずは税理士に「法人化すべきかどうか」の相談をすることが、最もコスパの高い第一歩です。

なふと

なふと「法人化すれば税金が安くなる」は半分正解、半分は条件次第。この記事で判断材料は全部出したので、あとはあなた自身の数字を当てはめて考えてみてください。